長いこと進められなかった「租税条約の申請」がやっと終わりました。クライアント(を通じた税理士さん)に聞きながらやってみると意外と簡単でした。

職種や居住国によって微妙に異なる部分はあるのですが、手続きの基本的な進め方は同じです。細かいところはクライアントの管轄税務署の指示に従うことになります。

租税条約とは?

租税条約とは、2国間の二重課税(同一所得に対して異なる課税が起こる状況)を回避するための条約です。

日本にもオランダにも所得税を支払っている…

海外在住の方も、普段クライアントに請求書を発行する際には、日本国内で働くフリーランスと同じように、報酬にかかる所得税が源泉徴収として控除される形になっているかと思います。

これは、報酬を支払う側(日本の企業・クライアント)は、報酬を受け取る側から所得税(20.42%)を源泉徴収して管轄税務署に納税する義務があるためです。日本居住者は源泉税10.21%なのに、海外在住(非居住者)になると控除が2倍に…! ((((;゚Д゚))))ガクブル

一方、居住国では、年に1度の確定申告を行わなければなりません。こちらは世界中のあらゆる収入が課税対象となり、なんと先に源泉徴収されたはずの報酬も含めて計算します。ここで二重課税が起こってしまうというわけです。

租税条約は、そのダブって支払っている税金を全額または一部免除しますというもの。国によって条約内容が異なるのですが、日本-オランダ間では日本で発生する源泉徴収額を全額免除してくれるというものでした。なので、申請が通ればオランダで確定申告するだけでオッケーになります。

そもそもなぜ二重で課税される仕組みなの?

多くの国では、所得税に対して以下の原則を敷いています。

- 居住国原則: その国に居住する個人や企業に対して、世界中で得た所得に税金を課します。

- 源泉国原則: 所得が発生した国も、その国で得られた所得に対して税金を課すことがあります。

多くのクライアントを抱えていても、居住国と所得が発生する国が同じであれば、1.の「世界中で得た所得」と、2.の「その国で得られた所得」は同じです。

しかし、二国間で取引が発生する場合は、居住国と源泉国が異なるため1.と2.は別件扱いとなります。要は私たちのような「日本にクライアントを持つ海外居住者」には、1.と2.が同時に適用されてしまうというわけです。

租税条約に関する届出の必要書類

必要な書類は下記3つ。クライアントごとに1セット必要です。

- 租税条約に関する届出書(2通)

- 特典条項に関する付表(2通)

- 居住国の税務署が発行した居住証明書(1通)

支払者(クライアント)が、e-Taxソフトを使用している場合、届出書をPDFファイルで税務署に提出するため1通ずつでOKです。居住証明書もスマホ撮影(データ化)で問題ありませんでした。紙と違ってすぐ修正できるし、郵送不要なので楽チンです。

紙面作成の場合は、届出書を正副2部作成して共にクライアントに提出。クライアントは正本を所轄税務署に送付、副本を自社で保管するという流れとなります。

1. 租税条約に関する届出書

まずメインの届出書ですが、こちら(国税庁サイト)の通り様式が20種類以上ありまして。。。報酬のタイプによって提出しないといけない様式が変わってきます。

報酬タイプがどの様式に該当するかは、各クライアントを通じて税理士さん(管轄税務署)に指定してもらうのが確実です。同じ仕事内容でもクライアントによって違う様式を指定されることがあり、要は管轄の税務署判断次第のようです。

提出したあと税務署に受理されず「やっぱりこっちの様式で…」となるとダルいので、やはり自己判断せず先に税務署に確認してもらってから動くのがよさそう。

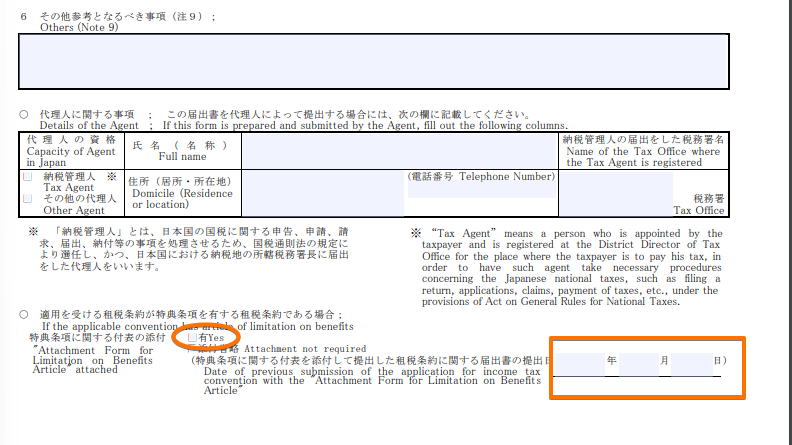

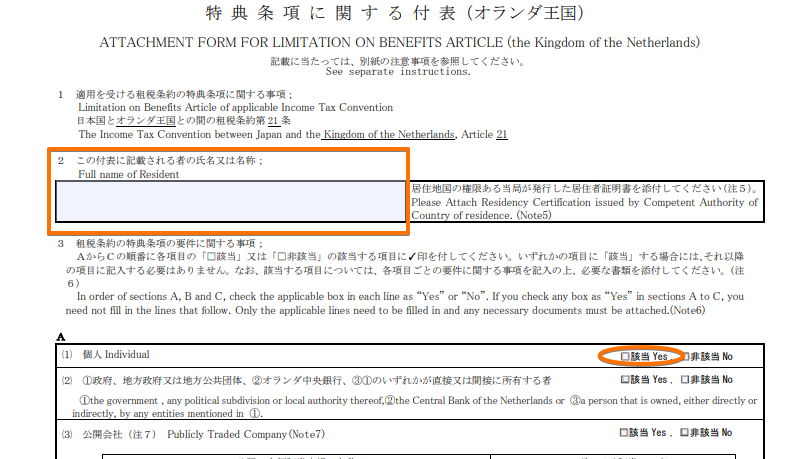

2. 特典条項に関する付表(様式17)

租税条約に関する届出の提出書類の説明に「適用を受ける租税条約の規定が特典条項の適用対象となる規定である場合には「特典条項に関する付表(様式17)」を添付してください。」とあります。

要は、居住国によっては、特典条項に関する付表の添付が必要とのことです。国別フォームは、こちら(国税庁サイト)からダウンロードできますので、自身の居住国があるかチェックしましょう。

3. 居住国の税務署が発行した居住証明書(&オランダでの入手方法)

住民票や居住声明など、国によって呼び名や和訳に違いがあるのですが、とにかく居住を証明する公的書類でかつ、「税務署が発行したもの」という点にご注意ください。大使館や市役所ではダメみたいですね。

こちらの証明書ですが、オランダでは「Woonplaatsverklaring」と言います。下記の必要事項を記載してメールで申請すると、自宅に郵送してもらえます。

- Naam:あなたの氏名またはオランダの会社名

- Adres: あなたの住所またはオランダの会社の住所

- Fiscaal nummer: 対応する税番号(BSN または RSIN)

- Verdrag land en jaar: 申告が必要な条約の国と年

詳細と送り先のメールアドレスは、こちら(税務当局サイト)のWoonplaatsverklaringの見出しにあります。※リンク切れの場合は、[Woonplaatsverklaring Belastingdienst]などで検索してみてください。

ちなみに、メールはこんな感じで送ってます。

Geachte heer/mevrouw,

Hierbij verzoek ik u vriendelijk om een Woonplaatsverklaring voor mij uit te geven. Deze verklaring is nodig voor het “Verdrag tot voorkoming van dubbele belasting” tussen Nederland en Japan. Hieronder vindt u mijn persoonlijke gegevens:

- Naam:###########

- Adres: ############

- BSN-nummer: ############

- Verdrag land en jaar: ##########(Japan, 2023など)

Indien u aanvullende informatie nodig heeft, sta ik volledig tot uw beschikking. Ik dank u bij voorbaat voor uw medewerking en zie uit naar uw positieve reactie.

Met vriendelijke groet,

そのあとすぐに自動返信の確認メールが来たので、必要事項さえ明記できていれば、おそらく問題なく進めるかと思います。その時の混み具合によって「最長8週間以内の発行」とのことでしたが、 今回は1週間ちょっとで届きました。簡単 (=゚ω゚)ノ

租税条約申請書の記入要領

書類が揃えば、あとは必要な情報を記入するだけです。イカつい見た目に反して、記入事項はシンプルでした。

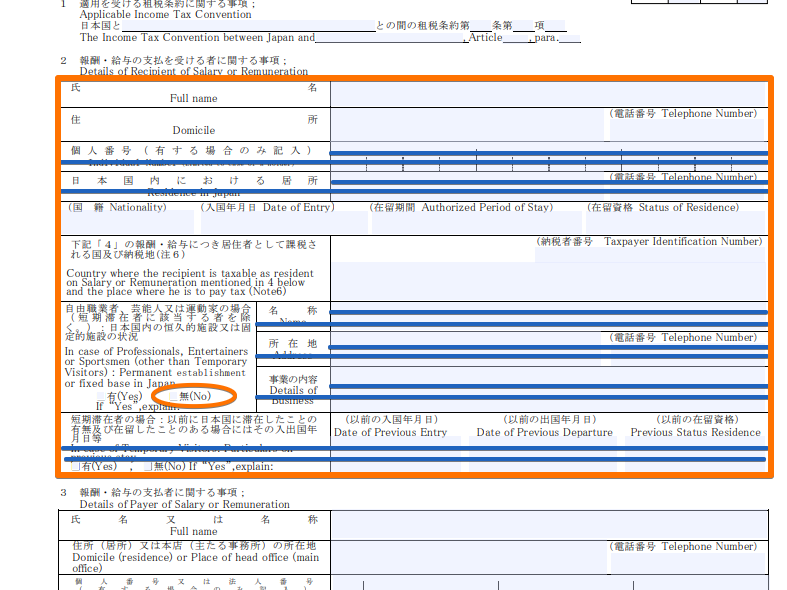

租税条約に関する届出書の記入

様式によって、記入欄の名称とかが若干異なりますが、報酬を受け取る側の本人記入が求められるのは、基本的に下記2点。

- 報酬(給与・対価の支払い)を受けるものに関する事項

- 2枚目の日付(と署名)

残りの項目はクライアントに埋めてもらいます。参考までに、私が指定された[様式7]の記入箇所を。納税者番号は申請した居住証明書に記されてます。(オランダの場合)

不明点はクライアント経由で税務署に聞いてもらえばOKです。私も最初は自分で調べたりしてましたが、様式から見当ハズレだったり悩んだ割に簡単だったりで、なんかもう全部さっさと聞いとけばよかったなーと。

特典条項に関する付表(様式17)の記入

こっちはもっと簡単。名前を記入して、A欄の個人に該当チェックを入れて終わりです。

すでに源泉徴収された税金も還付請求できる

租税条約の届け出が受理されるまでに源泉徴収された税金がある場合は、還付請求をすることで返ってきます。

期限は特にないみたいですが、納付日から5年経つと時効になって請求権が消滅してしまうので、ご請求はお早めに。租税条約関連の必要書類一式と合わせて、クライアント経由で一緒に提出してもらうのでいいかと思います。

還付請求の手続き概要と申請フォームは、こちら(国税庁サイト)からどうぞ。

住所・氏名・振込先の口座を記入し、残り(これまでの報酬内訳や還付額、支払者情報など)はクライアントに任せます。

申請から受理まで早くても数週間ほど

不備がなければそのくらいだそうです。私の場合、「数週間かかります」と税務署の担当者が回答したらしいのですが、6週間経っても音沙汰なくこちらから確認することになりました。(クライアント経由で聞いてもらいます。)

で、事業所住所が元データと一致しないとかナントカで不備があったらしく、それはいいんですがわざわざそれを確認するために書類を送付していたそうで。結果、再提出することになったのですが、なんか手際わるぅぅぅぅ。メールか電話で確認すれば数分で済むのに。

租税条約の届け出まとめ

とまぁ、こんな感じです。自身のタスクとしては居住証明を取り寄せて、申請書に基本情報を記入するくらいしかありません。

ただ、クライアントと税務署の協力がないと完了しないので、クライアントにはちゃんとお願いして、あと税務担当者の仕事ぶりによってはケツを叩いたりする必要もありそうです。

e-Tax使ってる意味…|д゚)